cpa税法-城建税和烟叶税必背知识点

发布时间:2020-09-24

发布来源:启航网校发文

点击量:99

第一节 城市维护建设税法

一、概念和特点

城市维护建设税是对从事经营活动,缴纳增值税、消费税的单位和个人征收的一种附加税。

城建税的特点:

(一)税款专款专用——保证用于城市公用事业和公共设施的维护和建设。

(二)属于一种附加税——其本身没有特定的课税对象,其征管方法也完全比照增值税、消费税的有关规定办理。

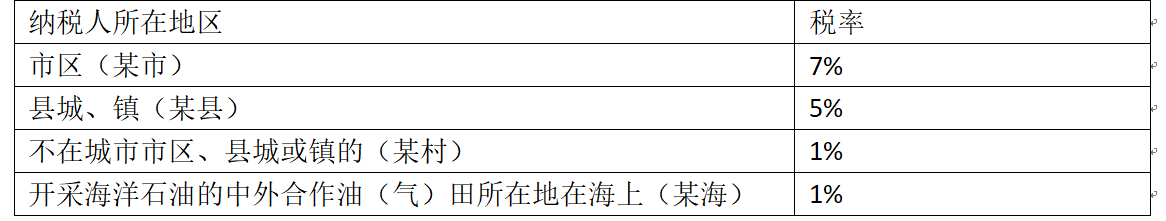

(三)根据城镇规模设计不同的比例税率——按照纳税人所在地的不同,城市维护建设税分设7%,5%,1%三档税率。

二、纳税义务人

1.城建税以缴纳增值税、消费税的单位和个人为纳税义务人(含外籍单位和外籍个人)。

2.增值税、消费税的扣缴义务人也是城建税的扣缴义务人。

三、城建税的税率

1.三档税率表

【注意】撤县建市,税率随行就市(7%)。

2.两种特殊情况

【注意】消费税委托加工中,一般由受托方代收代缴,但如果受托方是个人,不实行代收代缴,而是由委托方收回后自行缴纳消费税。所以城建税也是在委托方所在地缴纳。

四、计税依据

城市维护建设税计税依据的包含因素和不包含因素:

城建税计税依据的包含因素

城建税计税依据的不包含因素

1.纳税人向税务机关实际缴纳的增值税、消费税

2.纳税人被税务机关查补的增值税、消费税

3.纳税人出口货物免抵的增值税

1.纳税人进口环节被海关代征的增值税、消费税,进口不征、出口不退

2.除增值税、消费税以外的其他税

3.非税款项(纳税人违反“两税”有关规定而被加收的滞纳金和罚款等)

【提示】

1.对实行增值税期末留抵退税的纳税人,允许其从城市维护建设税、教育费附加和地方教育附加的计税(征)依据中扣除退还的增值税税额。

2.纳税人违反“增值税、消费税”有关规定,被查补“增值税、消费税”和被处以罚款时,也要对其未缴的城建税进行补税和罚款;补“增值税、消费税”而加收的滞纳金和罚款,不作为城建税的计税依据。

3.进口不征、出口不退。

4.当期免抵的增值税税额,应纳入城市维护建设税、教育费附加和地方教育附加的计征依据。

【记忆口诀】进口不征,出口不退,免抵要征。

五、税收优惠

1.城建税按减免后实际缴纳的“增值税、消费税”税额计征,即随“增值税、消费税”的减免而减免。

2.对于因减免税而需进行“增值税、消费税”退库的,城建税也可同时退库。

3.对“增值税、消费税”实行先征后返、先征后退、即征即退,除另有规定外,对随“增值税、消费税”附征的城建税、教育费附加和地方教育附加,一律不退(返)还。

4.国家重大水利工程建设基金免征城市维护建设税、教育费附加。

5.对实行增值税期末留抵退税的纳税人,允许其从城市维护建设税、教育费附加和地方教育附加的计税(征)依据中扣除退还的增值税税额。

六、征收管理

城建税的纳税环节、纳税地点、纳税期限的规定,均按“增值税、消费税”的规定办理。注意以下纳税地点:

1.代扣代缴、代收代缴“增值税、消费税”的单位和个人,纳税地点在代扣代收地。

【注意】消费税的受托加工方如果是个人的,不实行代收代缴,而是由委托方收回后自行缴纳消费税,所以城建税也是在委托方所在地缴纳。

2.跨省开采的油田:

(1)下属生产单位:在油井所在地缴纳增值税。

(2)核算单位:计算各油井应纳的城市维护建设税,随同增值税一并汇拨油井所在地,由油井在所在地缴纳增值税的同时,一并缴纳城市维护建设税。

3.纳税人跨地区提供建筑服务、销售和出租不动产时:

(1)在建筑服务发生地、不动产所在地预缴增值税:

预缴附加税费=预缴增值税×预缴地城建税税率

(2)增值税的纳税人在机构所在地申报缴纳增值税时

实缴附加税费=实纳增值税×机构所在地税率

4.对流动经营等无固定纳税地点的单位和个人,应随同“增值税、消费税”在经营地缴纳。

免责说明:因考试政策、内容不断变化与调整,以上内容由启航网校搜集整理,仅供参考,具体以官方为准。如涉及版权问题,请联系本站管理员予以更改或删除。